Дифференцированный и аннуитетный платежи по ипотеке: что выбирать?

Для многих граждан России ипотека является единственным способом получения собственного жилья.

Особенно это касается молодых семей и просто отдельных молодых людей.

Накопить несколько миллионов на покупку без ипотеки – сложно. А если еще и при этом есть необходимость снимать жилье? Накопить такую сумму становится практически невозможно.

Благодаря всевозможным ипотечным программам от разных банков, в прошлом году было оформлено 1,7млн жилищных кредитов.

Общая сумма составила 4,3 трлн руб. Это абсолютный рекорд для ипотечного рынка России, о чем мы писали в предыдущих статьях.

И так, при чем тут заголовок статьи?

Когда мы выбираем условия ипотеки, обычно обращаем внимание на:

а) Процентную ставку.

Никто не хочет переплачивать, и естественно, где будет меньше % ставка, туда и пойдем.

б) Размер первоначального взноса.

Естественно, бывает и такое, что у людей просто нет такого первоначального взноса, который требуют в банке с наименьшей процентной ставкой. Тогда уже люди начинают отталкиваться от того, какой первоначальный взнос они смогут потянуть.

в) Сроки кредитования.

Всем хочется выплатить ипотеку поскорее, это понятно и так.

Но это не все существующие параметры.

О выборе способа платежа по ипотеке, а именно выборе между дифференцированным и аннуитетным платежам по ипотеке, зачастую люди забывают. А иногда такие слова и вовсе пугают. И при вопросе у банка «что лучше?» полагаются на ответ банка.

Что же это такое?

Если двумя словами, то перед вами стоит выбор: выплачивать ипотеку уменьшающимися частями или равными.

Если подробнее – они различаются как способом начисления и взимания процентов, так и итоговой суммой кредита.

Начнем с аннуитетного платежа.

Чаще всего оформляют именно такой платеж.

Ипотека будет выплачиваться равными частями каждый месяц. Сумма платежа будет постоянной. Она состоит из основного кредита и процентов по ипотеке.

При этом сначала будут гасится в основном проценты по ипотеке, а на погашение основного кредита будет идти 10-15% от суммы платежа.

Спустя какое-то время платеж выровняется. Средства будут идти на погашение самой задолженности и на погашение процентов в равных пропорциях.

Таким образом, даже если вы будете вносить больше средств, чем требуется, банк получит все свои проценты.

Плюсы такого способа платежей:

а) платеж одинаковый каждый месяц. Нет необходимости каждый раз сверяться с графиком платежей.

б) аннуитентный платеж более доступен в сравнении с дифференциальными платежами, если смотреть на первую половину графика выплат по кредиту. Сумма платежа может быть посильна почти каждому, если брать большие сроки кредитования.

в) такой способ платежа можно оформить в любом банке. При этом требования к заемщику будут максимально лояльными.

Минусы:

а) Выгодность досрочного погашения уменьшается с каждым месяцем. Это связано с тем, что в первые месяцы заемщик платит в основном именно проценты.

б) Если вы решите продать недвижимость, находящуюся в залоге у банка, то вы получите меньшее количество денег за продажу. Это связанно с тем, что покупатель должен сначала выкупить вашу квартиру у банка.

Рассмотрим пример.

Вы приобрели квартиру за 3 млн. Взяли кредит на 25 лет по ставке 8% годовых. Ежемесячный платеж составит 23,154 т.р., из которых на погашение основного долга в первые несколько лет будет уходить примерно по 3т.р. Через 2 года решили продать (тут еще и налог возникает, но это другая тема) за 4,5 млн. На данный момент остаток по задолженности составляет 2,914млн. Соответственно, на погашение основного долга ушло 86т.р. При этом 469,7т.р. за 2 года ушло на оплату процентов. При продаже за 4,5 млн получается, что на руки вы получите 1,586 млн руб. Не забываем и про ушедшие на проценты 469,7 т.р. И того вы в плюсе на 1,116 млн.

При дифференциальном способе все иначе.

Первые платежи по ипотеке будут крупными.

Но с каждым месяцем они будут уменьшаться. При этом фиксированной будет не общая сумма платежа, а тело кредита. И только поверх начисляются проценты. Получается, они равномерно распределяются на весь период кредитования.

Плюсы такого способа платежа:

а) Постепенно снижается ежемесячный платеж.

б) Переплата значительно меньше, чем при аннуитентном платеже.

в) При досрочном погашении кредита переплата значительно уменьшается. Это связано с тем, что платеж по процентам распределяется более равномерно по всему периоду выплат.

г) При продаже залоговой недвижимости вы получите сумму бОльшую, чем при аннуитентном способе

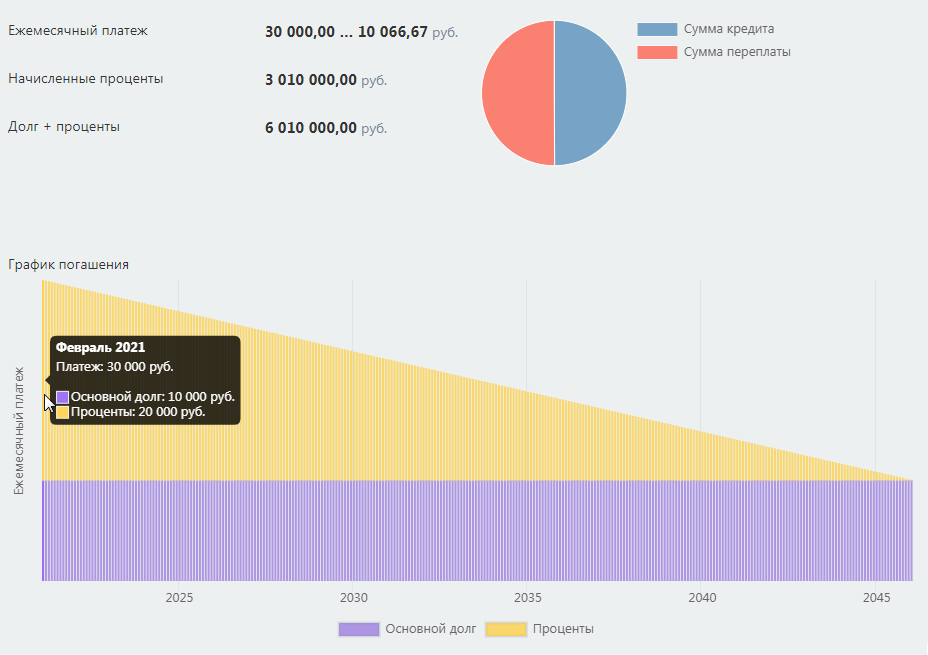

Рассмотрим пример. Вы приобрели квартиру за 3 млн., кредит взяли на 25 лет по ставке 8% годовых. Ежемесячный платеж будет от 30т.р. в начале до 10т.р. в конце погашения кредита. Если вы решаете продать квартиру через 2 года, то на момент продажи остаток по задолженности будет составлять 2 750 000 рублей. А значит вы выплатили уже 250т.р. по кредиту. Переплата по % годовых составит 450т.р. В итоге за продажу вы имеете: 1,75 млн рублей, на переплату ушло 450 т.р. И того вы в плюсе на 1,3 млн.

Чем быстрее гасится ипотека, тем меньше придется платить процентов за использование кредита.

Минусы:

а) Не каждый банк готов оформить ипотеку по такой схеме погашения.

б) Чем выше сумма кредита, тем больше ежемесячные платежи в начале периода выплат.

Следовательно, если взять ипотеку на большой срок, и при этом погасить ее достаточно быстро – переплата будет меньше.